|

4000156919 |

来源:巨灵鸟软件 作者:进销存软件 发布:2014/10/7 浏览次数:7172

信用政策术语介绍

信用政策的主要构成有:信用期限、现金折扣、信用标准、信用额度

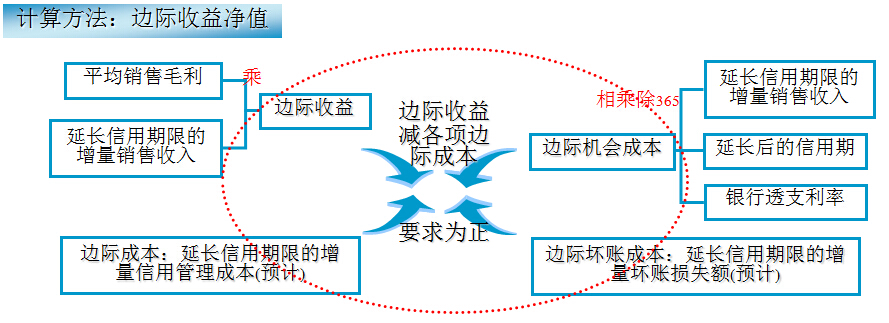

信用期限的变化意味着销售变现天数(平均收账期)的变化,它由不同赊销方案计算得到

现金折扣包括折扣率和折扣期二个概念,它的根本原理和计算方法与上述信用期限并无二致,交易双方同时预估资金成本,并从中选择适当的资金策略;但相比较长期的信用期限,现金折扣随各次交易(各时点的财务状况)而不同,是对信用期限更灵活的调剂

信用标准代表了对客户信用情况的最低要求,以销售变现天数(平均收账期)和坏账损失率为依据

对于在公司中代表客户立场的销售部门而言,信用标准是规范的底限,达到控制客户整体质量水平和风险水平的目的;如果说信用期限和现金折扣是信用的微观调控,它就是信用的宏观调控

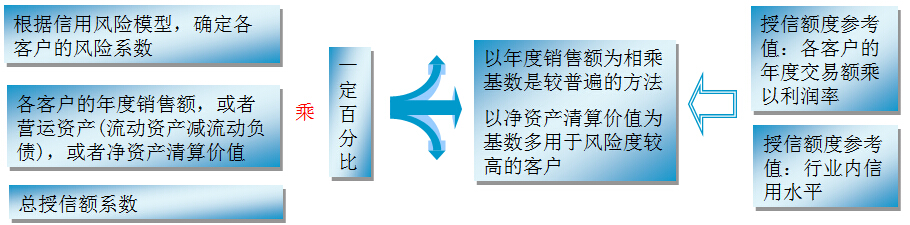

通常先定“客户群授信总额”,再定每一客户的信用额度,最后互为调整;前者以自身的资金实力和销售政策为出发点,后者主要根据客户的交易额和风险系数制定

单一客户授信额度的方法如下图

信用政策的侧重和类型

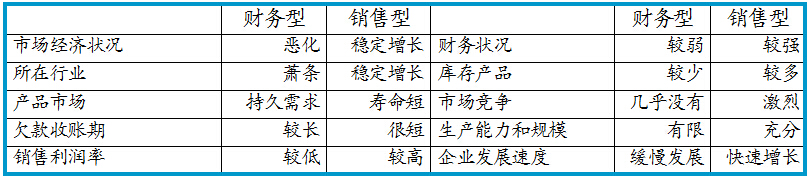

信用政策有财务型、销售型和均衡型

信用政策的所谓类型,只是一个战略上(灵活)有利、大致上趋于稳定的“松紧”态度,行业/竞争/对手/产品/规模是决定这一类型时要参考的因素

财务类型:更注重降低坏账和拖欠带来的风险,但企业发展可能受到制约,比如失去现有/潜在的关键客户;适于在竞争市场中占主导地位的成熟性企业

销售类型:以优惠的付款条件和宽松的拖欠处理方式来促进销售;相应地,企业发展速度快,但也带来高风险、资金周转慢、甚至可能面对突发性的危机;适于资金实力强、信用管理制度非常健全的市场进入性/成长性企业

采用销售类型信用政策的前提是,强化信用管理体系、尤其是收账体系

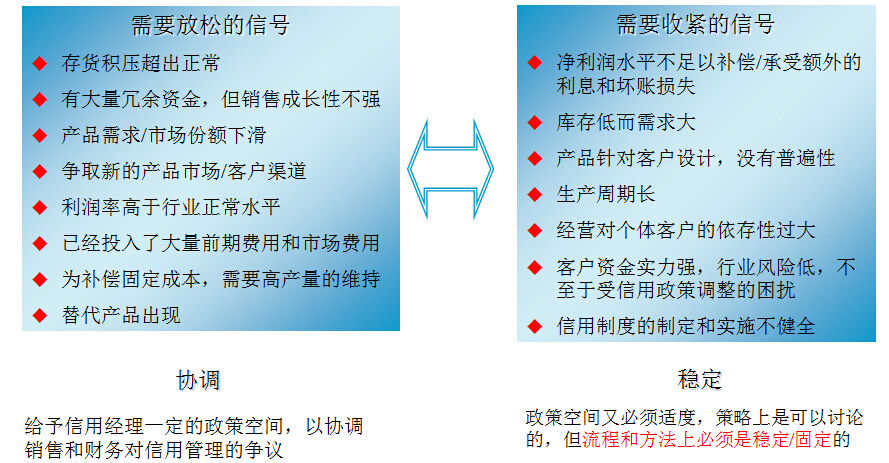

信用政策的调整-信号

以下并不是调整信用政策的必然条件,但属于信用政策调整时必须关注的信号

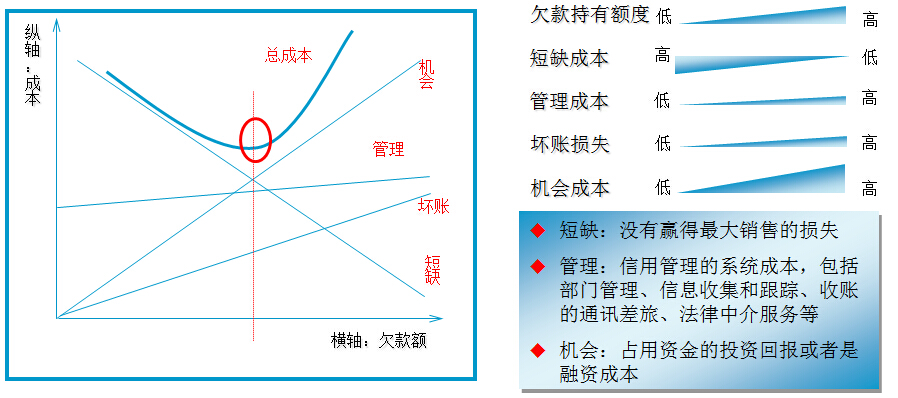

信用成本-欠款持有成本

欠款持有成本包括短缺成本、管理成本、机会成本、坏账成本,当然还有收账成本

信用成本与欠款总额的关系曲线属于阶跃式,在一定区域内,固定信用成本的授信额度存在“峰顶值”的概念,可以作为效益最优化的管理要点

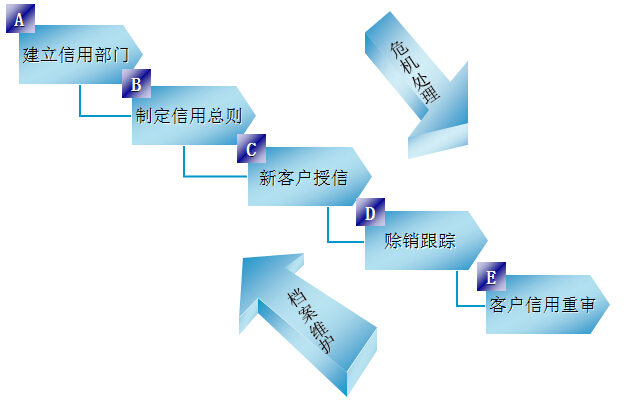

信用管理框架

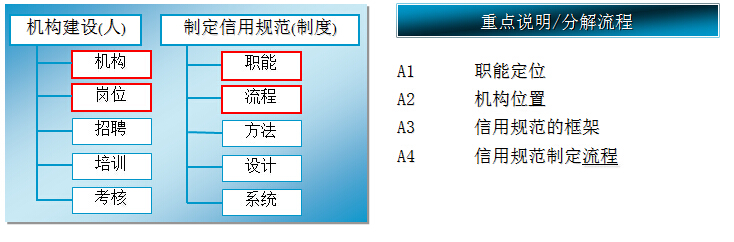

A 建立信用部门

落实人和落实制度

A1 建立信用部门:职能定位

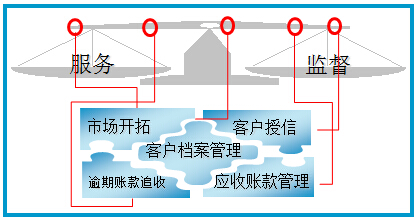

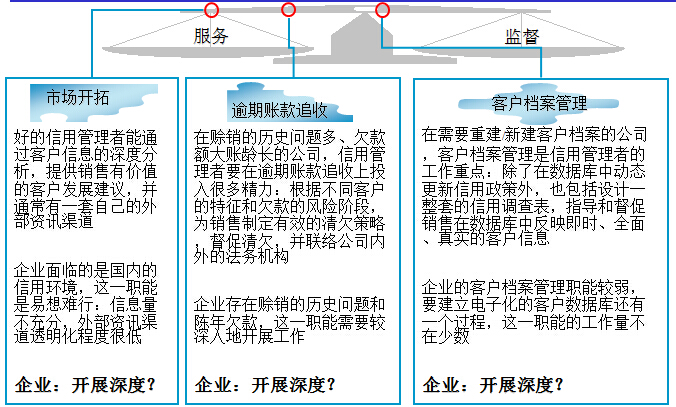

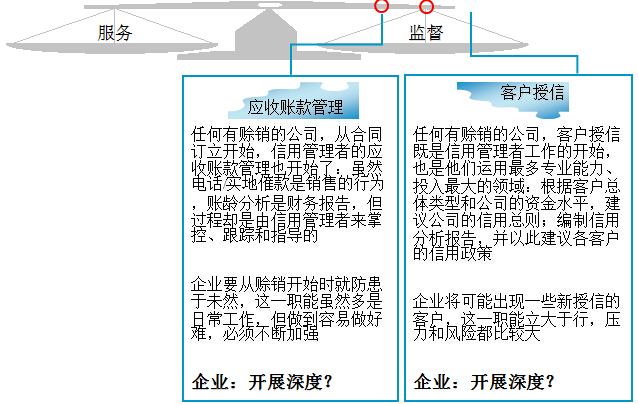

在服务和监督的天平上,信用管理的五项职能孰轻孰重

除了通常认识上的监督客户外,信用管理的五项职能还体现为公司内部的服务和监督

服务和监督不等于代行权责;信用管理的参与不会阻碍正当的销售业务,更不会改变这样的事实:永远是销售对收款负有直接责任

信用管理的专业服务帮助销售更有效地完成销售和回款任务

(收集哪些信息对客户风险管理最有价值,如何从各类信息中分析出客户风险走势,采用什么清欠手段和程序最恰当,等)

虽然由销售承担收款责任、并有奖惩考核,但销售毕竟不具备完全的独立性,其利益与客户利益和公司利益均有一定的关联,因而也需要信用管理的监督和提示

根据信用环境、公司经营阶段、信用管理基础等方面的差异,上述五项职能的开展深度是有区别有轻重的

注:开展深度1为最低,5为最高

总的来说,企业的信用管理职能可能在监督上远多于服务,特别在后三项职能上

客户授信:“准”

应收账款管理:“勤”

客户档案管理:“到”

A2 建立信用部门:机构位置

机构位置的设计要兼顾信用管理的实施效率和效果

同样规模的公司,信用管理的机构设置至少不下三种做法,这其中的选择取决于企业的文化和传统

做法一:直接由财务负责信用管理,在财务部内设信用经理(与财务科长平级,由总会计师领导),由最高管理层协调与销售的冲突

如果这样做没有传统,其效率和效果都可能存在问题:销售通常会将财务的信用管理视为干涉,导致最高管理层频繁协调它们之间的冲突,“严管”反而成了“管不到”

做法二:基本由销售负责信用管理,在销售机构内设独立的信用经理,由销售经理领导,同时最高管理层需要较多的参与和把关

这样做是受制于传统的无奈,在很多国企中很难接受信用管理的概念,不能接受将风险制衡放在销售之外的设计,但它的效果可能存在问题

做法三:设独立的信用经理,在销售部门办工但不归属于销售,同时设信用监控委员会(由最高管理层领导,销售经理和总会计师组成),信用经理直接由委员会负责人(最高管理层)领导和考核

这样做是以最高管理层的事前审核部分代替了事后协调,在销售部门办公是出于效率的考虑(销售和信用管理的工作联络,远大于财务和信用管理的工作联络),但它对信用管理者能力的要求是最高的

来源:巨灵鸟 欢迎分享本文